Los autónomos societarios se ahorrarán más de 800 euros anuales en 2023 con la reforma de las cuotas

¿Qué cambios experimentarán en su cuota los autónomos societarios con la nueva reforma de las cotizaciones? Te explicamos qué dice la norma y los distintos escenarios posibles.

Los autónomos societarios, como cualquier trabajador por cuenta propia, también tendrán que cotizar por ingresos reales a partir de 2023. A diferencia los autónomos persona física, tendrán una base de cotización mínima que ha quedado fijada en 1.000 euros al mes. Esto supone que, en los próximos tres años, pagarán una cuota mínima inferior a la actual: 310 euros al mes en 2023. Actualmente los autónomos societarios pagan 377,87 euros al mes de cuota mínima a la Seguridad Social, lo que supondrá un ahorro anual de 814,44 euros.

“La cotización de un autónomo societario o persona jurídica es prácticamente igual que la de un autónomos persona física. La clave de esta reforma del sistema cotización para este colectivo es que la base mínima de cotización se establecerá en 1.000 euros para 2023. En el 2024 y el 2025 dicha base se establecerá o definirá en los Presupuestos Generales del Estado. A partir de 2026, pasarán a formar parte del grupo 7 de cotización del Régimen General (Auxiliares administrativos en la actualidad) donde se indicará cuál es su base de cotización”, afirmó Laura Gómez Lima, vicesecretaria general de la Federación Nacional de Asociaciones de Trabajadores Autónomos (ATA).

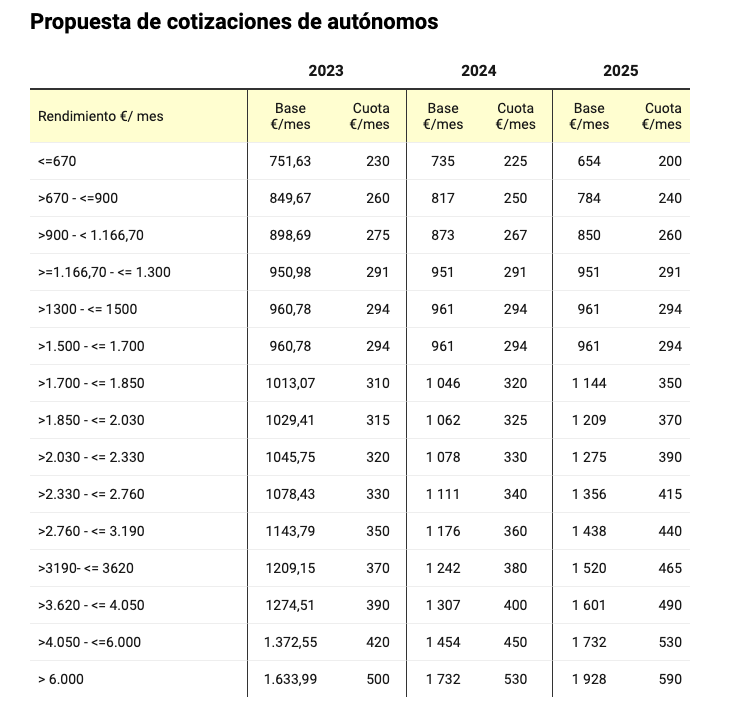

Si tomamos como referencia las tablas presentadas por la Tesorería para los autónomos personas físicas para el 2024 y 2025, los autónomos societarios pagarán de cuota mensual – cotizando por una base mínima de 1.000 euros – 320 euros en 2024 y 350 euros en 2025. Aunque progresivamente la cuantía de su cuota, las personas jurídicas pagarán menos cuota que en el modelo actual. Ahorrándose, en el año 2024, 694,44 euros y 334,44 euros en 2025.

“En lo referente a su cuota, se calculará exactamente igual que la de un autónomo persona física. En base a sus rendimientos, deberán acogerse a un tramo de cotización u otro. Pero nunca van a cotizar por debajo de los 1.000 euros anteriormente mencionados. La diferencia más palpable es que, a la hora de hacer el cálculo de los rendimientos netos del societario, podrá deducirse un 3% en concepto de gastos no justificables, en vez de un 7% como los autónomos persona física. Este porcentaje es más reducido porque una sociedad puede desgravarse muchísimos más gastos que un trabajador por cuenta propia”, añadió Gómez Lima.

Los autónomos societarios los grandes beneficiados de la reforma

Los autónomos societarios siempre han sido uno de los grandes olvidados por parte de la Administración a la hora de ser incluidos en reformas o prestaciones. Sin embargo, la lucha de los agentes sociales ha situado al colectivo en el sitio que se merece. El presidente de ATA, Lorenzo Amor, explicó en una entrevista concedida a este medio que «el millón de autónomos societarios que hay en España son los grandes beneficiarios del nuevo sistema. Entre el 60% y el 70% van a pagar menos de lo que cotizan hoy».

Uno de los síntomas de este cambio fue la equiparación a las personas físicas en la prestación conocida como Tarifa Plana. En 2020, los autónomos societarios obtuvieron el derecho para acogerse a la Tarifa Plana estatal. Una bonificación que estaba reservada tan sólo a los trabajadores por cuenta propia que se dieran de alta como persona física. Sin embargo, en septiembre de ese año la Tesorería General emitió un cambio de criterio en el que vino a dar la razón a miles de profesionales miembros de sociedades mercantiles que se habían dado de alta en los últimos años y a los que la Administración les denegaba sistemáticamente el acceso a la bonificación de sus cotizaciones a la Seguridad Social.

Por lo tanto y desde ese momento, todos los nuevos autónomos que se den de alta como miembros de una sociedad mercantil, ya tienen reconocido de oficio el derecho a acogerse a la Tarifa Plana. Pero no sólo ellos, sino también todos aquellos societarios a los que en su momento, cuando causaron alta en el Régimen Especial de Trabajadores Autónomos (RETA), se les denegó el acceso a esta ayuda a pesar de que diversas sentencias entendieron que tenían derecho a ella como cualquier otro trabajador por cuenta propia. Esto significó que miles de autónomos societarios pudieron reclamar el dinero que pagaron indebidamente a la Seguridad Social en concepto de cotizaciones que, en realidad, tenían que haber estado bonificadas. Lo que se traduce en una media de 4.000 euros, más intereses, a cada profesional en esta situación.

¿Cómo calcularán su cuota los autónomos societarios en 2023?

Uno de los primeros ejercicios que tendrán que hacer los autónomos societarios cuando se instaure el nuevo sistema de cotizaciones será cuantificar los rendimientos netos que prevén obtener a lo largo de todo el año. Es decir, deberán hacer una aproximación de cuáles van a ser sus ganancias entre el 1 de enero y el 31 de diciembre de 2023.

La Seguridad Social ha establecido una fórmula para determinar este importe. Esta sería la siguiente: calcular primero los rendimientos netos anuales de la actividad (ingresos menos gastos deducibles), sumarle luego todas las cuotas que ha pagado el autónomo a la Seguridad Social durante el ejercicio, y aplicar una reducción del 3%, en concepto de gastos de imposible justificación. Una vez obtenida la cifra, se divide entre 12. El resultado es el rendimiento neto mensual por el que deberán cotizar.

Una vez aplicada la fórmula, los autónomos societarios podrán saber en qué tramo de la tabla de cotizaciones se encuadran y saber cuál será su cuota mínima mensual, sabiendo que su base mínima de cotización es de 1.000 euros independientemente de sus rendimientos.

Esto supondrá cuotas mínimas mensuales 100 euros inferiores a las actuales. En este momento, un autónomo societario debe pagar 377 euros a la Seguridad Social. A partir de 2023, si se acogen a la base mínima de 1.000 euros, sus cuotas serán de 277 euros el primer año, bajarán a 267 el segundo y a 260 el tercero. Más allá del 2025, los agentes sociales y el Gobierno deberán negociar las siguientes tablas de cotizaciones hasta el 2032, momento en que se realizará un análisis global de toda la reforma.

¿Qué es ser autónomo societario?

Los autónomos persona física tienen responsabilidad ilimitada -en caso de que haya deudas deben responder con todos sus bienes presentes y futuros-, mientras que en la sociedad la responsabilidad es limitada y, por tanto, no recae sobre el trabajador por cuenta propia. Eso es uno de lo motivos por los que, habida cuenta de los tiempos de crisis que corren, hay autónomos que están constituyendo sociedades.

La gran mayoría de los expertos consultados coinciden en que la forma jurídica más adecuada para los autónomos es la Sociedad Limitada (S.L.), puesto que, a pesar de que sea más cara de gestionar, resulta más operativa, a la hora de acceder a determinados beneficios como, por ejemplo, algunas deducciones fiscales en el Impuesto de Sociedades (IS). No obstante, hay muchas más que pueden resultar atractivas para el trabajador por cuenta propia y que también recomiendan los abogados.

Las formas jurídicas más utilizadas:

Sociedad Limitada (S.L.)

Se trata de una sociedad que para su constitución necesita un capital inicial mínimo de 3.000 euros. La persona que quiera constituir una S.L. debe acudir al banco y especificar la denominación social de la sociedad que va a constituir y, por tanto, necesita abrir una cuenta para hacer el depósito de 3.000 euros. El documento de ese depósito se debe entregar al notario para hacer la escritura y llevarla al registro.

No obstante, esos 3.000 euros permanecen bloqueados en la cuenta del banco hasta que la escritura esté formalizada. En el momento en el que se le entrega al banco la documentación del registro y se concluye el proceso de constitución, el dinero pasará a estar a disposición de la sociedad para que lo destine en aquello que considere oportuno.

Sociedad Limitada Unipersonal (S.L.U.)

Según el abogado Alberto Ara, los pasos para la constitución de una S.L.U. son «prácticamente iguales a los del la S.L.». La única diferencia es que ésta se forma con un sólo socio.

Sociedad Anónima (S.A.)

En caso de tener más capital o más bienes, los autónomos deben constituirse como Sociedad Anónima. El capital mínimo que hay que aportar para su creación es de 60.000 euros. Por ello, este tipo de sociedad es la menos recurrente. La constitución de una S.A. suele llevarse a cabo para desarrollar proyectos de mayor envergadura. Al igual que la S.L., también tiene una versión unipersonal -Sociedad Anónima Unipersonal (S.A.U.)-, que se constituye con un único socio.

En cuanto al capital, en ambos casos, existe la opción de que pueda aportarse en forma de bienes. «Hay veces, que los socios no aportan dinero en metálico, sino que aportan bienes -como pueden ser equipamiento informático, mobiliario, maquinaria o elementos de transporte-. Se realiza una valoración de dichos bienes y se le pasa al notario un escrito con éstos identificados. Entonces, esa constitución se materializa a partir de los bienes que se han indicado como aportación a la sociedad», comentó Cerrillo.

Ambas sociedades mercantiles se regulan por la Ley del Impuesto de Sociedades (IS) a un tipo del 25% que, si bien es fijo, la mayoría de las veces suele ser menor por las deducciones a las que pueden acceder las empresas -sobre todo las grandes, que se deducen conceptos como la Investigación, Desarrollo e Innovación ( I+D+I)-. Generalmente, y según varios expertos consultados, la ley del Impuesto de Sociedades deja más «manga ancha» a la hora de deducir gastos, puesto que es más amplia que la del IRPF.

Sociedades Cooperativas de Trabajo Asociado

Este tipo de sociedades es otro de los mencionados por el abogado. En este caso, la manera de asociarse depende de la normativa existente en cada Comunidad Autónoma. No obstante, lo más beneficioso de esta forma jurídica es que «en los estatutos los socios pueden elegir si quieren figurar como trabajadores autónomos o tributar en el Régimen General de la Seguridad Social».

Comunidades de bienes

Por último, está la opción de las comunidades de bienes, esta figura se habilita para aquellos autónomos que quieran asociarse entre sí sin tener que constituir una sociedad. Este tipo de fórmula jurídica se conoce también como sociedad civil, y permite a –como mínimo- dos autónomos emprender un proyecto en común sin tener que crear una sociedad Los trabajadores por cuenta propia que integran una comunidad de bienes son denominados socios comuneros.

Para que su constitución en esta modalidad jurídica sea válida, todos tienen que estar dados de alta en el Régimen Especial de Trabajadores Autónomos (RETA). Éste tributa en primera instancia en el Impuesto de Sociedades (IS), por lo que no presenta ningún beneficio fiscal por delante de las S.L.. Al igual que los trabajadores autónomos individuales, la responsabilidad de la comunidad de bienes es ilimitada, personal y directa. «Los socios que conformen la comunidad deben responder con su patrimonio personal en caso de quiebra o deudas», explicó el experto fiscal.